“If it’s not true, don’t say it; If it’s not right, don’t do it.”

David Puttnam

Un jour, je pense que vous allez m’en vouloir. Depuis le début de ce site, je vous présente pleins de choses, pour finalement vous dire qu’au final, c’est rarement utilisé tel quel. Le dernier en date, c’était à propos de la volatilité, où j’expliquais que c’était la mesure de l’amplitude des variations de cours, qui est calculée d’un point de vue théorique comme l’écart type des cours. Le tout pour conclure que ce calcul est rarement utilisé sous cette forme… De rien ! 🙂

Néanmoins, tout ce qui a été dit sur le concept en lui-même demeure, et maintenant que vous êtes bien familiers avec, on va pouvoir mettre les mains dans le cambouis et aborder un vrai indicateur de volatilité que nous allons vraiment exploiter : l’Average True Range.

Prérequis

Sans surprise, savoir ce qu’est la volatilité est indispensable : Gestion du risque, le must have : la volatilité

J’utiliserais l’appellation OHLC et des chandeliers pour l’illustrer, donc l’article correspondant est nécessaire : Théorie financière : représentation des cours, Bar Chart et chandeliers japonais

Et comme vous l’avez surement deviné compte tenu de son nom, on aura besoin des moyennes : Analyse technique niveau 1 : moyennes mobiles pondérées et exponentielles

Le True Range

La vie étant plutôt bien faite, l’Average True Range, comme son nom l’indique est une moyenne du True Range. C’est un indicateur qui a été introduit par John Welles Wilder, un des (voir LE) pères fondateurs de l’analyse technique, dans son livre New concepts in technical trading systems, publié en 1978. Ce livre est un must-read. Il contient à lui tout seul quasiment tous les indicateurs techniques les plus importants, tel que le RSI, le SAR, ou le DM… Son écriture date un peu, et certaines choses ont évolué depuis, mais c’est la B.A.BA de l’analyse technique. Nous utiliserons plusieurs de ces indicateurs que nous verrons le cas échéant, mais c’est une lecture qui ne sera pas perdue si vous vous lancez dedans.

Mais revenons à nos moutons, qu’est-ce donc que le True Range ?

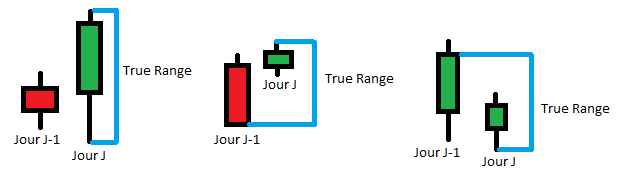

C’est tout simplement le maximum entre :

- la différence entre le High et le Low du jour

- la valeur absolue de la différence entre le High du jour et le Close de la veille

- la valeur absolue de différence entre le Close de la veille et le Low du jour

La valeur absolue sert simplement à garantir un nombre positif car on recherche une amplitude, et non une valeur. Et comme une image vaut mille mots, voici une illustration de chaque cas :

Avec cette image, on comprend rapidement comment le True Range représente la volatilité sur une journée donnée.

Avec cette image, on comprend rapidement comment le True Range représente la volatilité sur une journée donnée.

Plus le True Range est élevé, et plus la variation de cours est forte. Son unité est celle de l’instrument sur lequel on l’applique. Si c’est une action en euros, le True Range est en euros. Idem en dollars, ou en points d’indices si on le calcule sur le CAC par exemple.

Average True Range

Pour l’Average True Range, raccourci la plupart du temps en ATR, tout est dans le nom : c’est une moyenne des True Range.

En l’occurrence, c’est une moyenne mobile exponentielle.

Comme tout moyenne mobile, elle une période T. La période la plus souvent utilisée est 14. Elle rend compte d’une volatilité à plutôt court termes, tout en étant significative des gros mouvements, mais selon le besoin, une autre période peut être tout aussi convenable.

Et comme toute moyenne exponentielle, il faut l’initialiser. La première valeur est tout simplement la moyenne arithmétique des T premiers éléments.

Soit :

pour toute période T, pour un jour i, AverageTrueRange ( i ) = ( ( T – 1 ) x AverageTrueRange ( i – 1 ) + TrueRange ( i ) ) / T

avec AverageTrueRange ( 0 ) = Moyenne ( TrueRange ( 0 à T – 1 ) )

Pour cet indicateur, je ne fournirais pas un fichier de travail car on peut utiliser celui des moyennes mobiles exponentielles.

Il suffit d’y injecter des données, trouvables sur Yahoo Finance par exemple, de calculer les True Range, et de les mettre dans les cases de calcul de la moyenne mobile exponentielle.

Ca peut être un très bon exercice d’ailleurs et si certains veulent le faire, je pourrais les y aider.

Implémentation

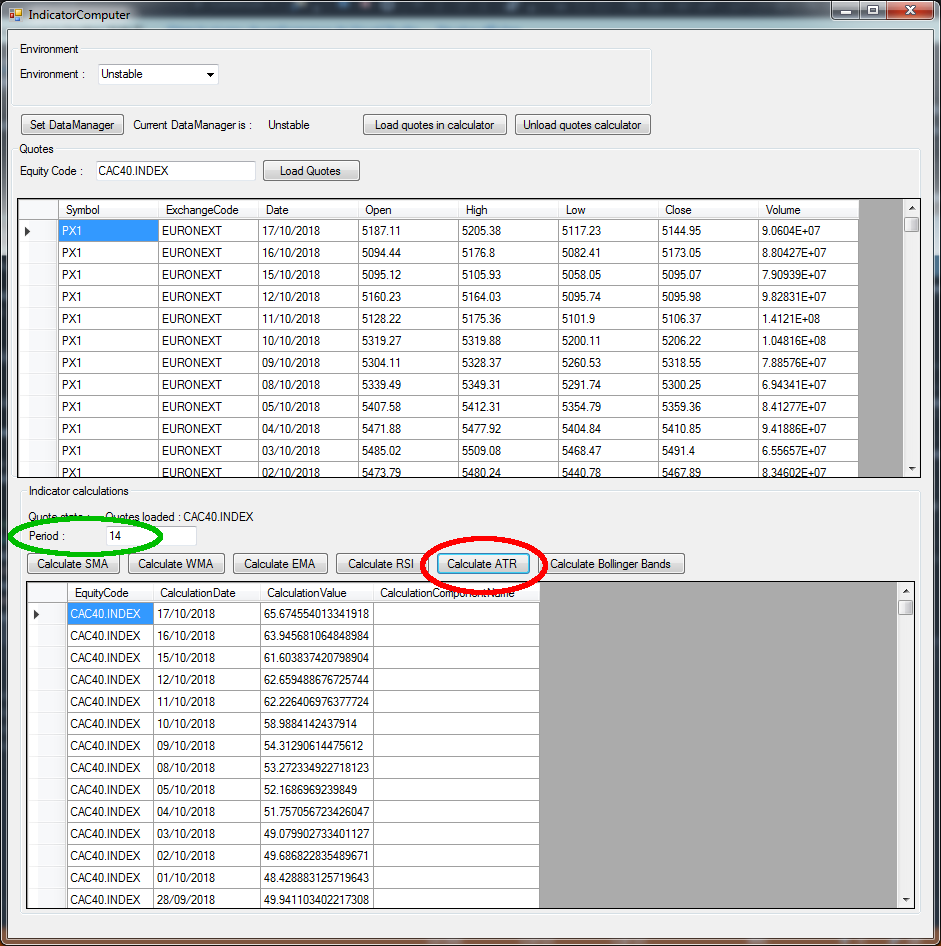

Cet indicateur est géré dans le GoingStrikerBot :

Ce qui nous donne le magnifique graphique suivant, où on peut voir l’évolution de la volatilité avec le cours :

On peut y voir directement qu’à priori en ce moment, nous sommes dans une période plutôt tranquille.

On peut également remarquer 2 très gros pics de volatilité, vers 2000-2001, et 2008-2010… Une idée ? Hé oui, ce sont les crash DotCom et SubPrime ! Les crises sont également caractérisées par une très forte augmentation de la volatilité, et on peut s’en rendre compte d’un coup oeil sur ce graphique.

Du coup, on peut voir que juste surveiller l’ATR pour détecter les brusques montée de volatilité peut avoir un intérêt : on pourrait être tenter de s’écarter des marchés dans ce cas vu qu’ils sont plutôt associés à de fortes descentes. Par exemple, si l’ATR courant est dessus d’une certaine moyenne mobile, on peut dire que c’est un zone un peu trop risquée… En pratique, ça risque d’être un peu trop conservateur, mais l’idée d’utiliser l’ATR comme un filtre de prise de positions n’est pas dénuée de sens.

Ou bien, on peut imaginer adapter nos points de sortie : imaginez qu’on a une stratégie avec un Stop Loss à 3%. Est-ce que pour vous, ça a la même pertinence avec un ATR à 25 et un ATR à 200 ? Réponse plus tard ! 🙂 Maintenant que vous avez la théorie et le calcul, la prochaine fois on verra comment l’appliquer directement dans nos stratégies ! (teasing !!!)

Ping :Clustering, K-Means : applications - AutoQuant